盛視科技成立于1997年1月��,是一家專業(yè)從事智能化技術(shù)����、系統(tǒng)集成的國家級高新技術(shù)企業(yè)����,為用戶提供更貼近實際需求和符合未來發(fā)展的整體解決方案,主要包括智能交通����、智能化控制��、數(shù)字化口岸�����、信息化指揮中心����、智能化樓宇��、數(shù)字監(jiān)控報警�����、辦公自動化等信息化系統(tǒng)��。公司的下游客戶主要包括邊檢��、海關(guān)(含檢驗檢疫)�����、及國內(nèi)旅客流量超千萬的機場。

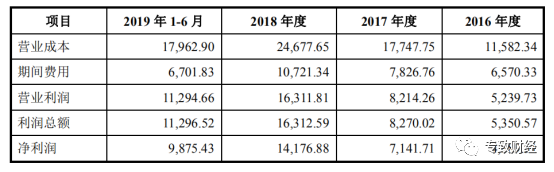

近年來�,我國無論在信息開放還是貿(mào)易開放等方面都頻頻發(fā)力,盛視科技作為邊檢��、海關(guān)等上游供應商��,其經(jīng)營業(yè)績也出現(xiàn)了相應的增長�。從2016年到2018年的報告期,相比三年之前公司的營收分別為2.41億元����、3.34億元和5.07億元,年化復合增長率為45.04%����;凈利潤分別為4689.51萬元、7141.71萬元和1.42億元�,年化復合增長率為73.87%。

但是經(jīng)營業(yè)績的成長性看似保持良好����,但投資者作為交易中的買方��,如果過分迷信經(jīng)營業(yè)績這一個指標���,而忽視了這個指標背后的隱藏陷阱�����,就會失去清醒理智的判斷���。其實�����,如果作為但也是這樣一家看上去“高科技”氣息十足的企業(yè)����,在高增長的背后��,卻在投資者披露這方面做得有失公允����。

現(xiàn)金流量與利潤總額不成比例,業(yè)績表現(xiàn)應持保留態(tài)度

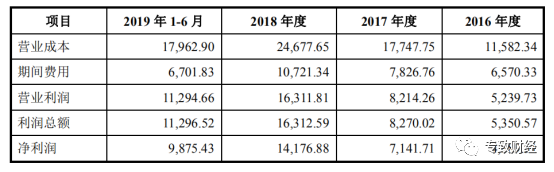

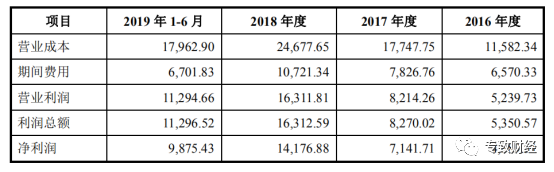

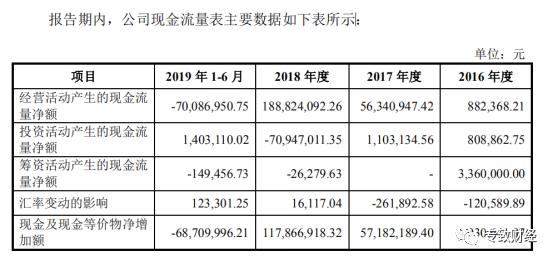

財務會計信息是了解一個公司生產(chǎn)經(jīng)營狀況最具說服力的部分�,但大部分投資者受知識結(jié)構(gòu)和水平的限制,可能無法進行深入研究��。從從盛視科技的IPO招股書中可以看出盛視科技的營業(yè)利潤(圖1)基本呈現(xiàn)逐年增長的態(tài)勢����,2016年-2018年Q2的營業(yè)利潤分別是5239.73萬元�����、8214.26萬元�、16311.81萬元��,但是到了2019年第一季度和第二季度���,其營業(yè)利潤卻降到了11294.66萬元�����,相較于2018年度降低了將近31個百分比���。

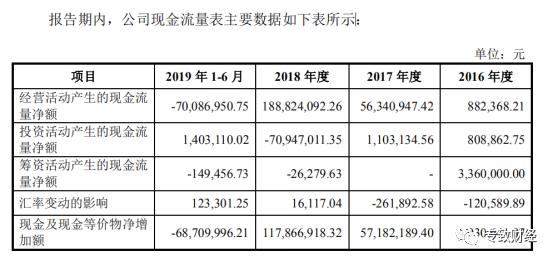

通常來說,在營業(yè)利潤較高的情況下�,其現(xiàn)金流量應該是健康并且呈現(xiàn)正向的,但是從盛視科技的IPO招股書申報稿中第十章的現(xiàn)金流量表中看到�,其因經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額呈現(xiàn)了驚人的負增長!

如果說2016-2018年度在經(jīng)營活動中產(chǎn)生的些微現(xiàn)金流量尚且可以彌補其因為投資活動和籌資活動帶來的負增長���,但是在2019年度的第一季度和第二季度���,其現(xiàn)金及現(xiàn)金等價物凈增長額直接減少了6.8個億!

一邊是看似走高的營業(yè)利潤���,另外一邊卻是入不敷出而且走向極為不健康的現(xiàn)金流量����,盛視科技的業(yè)績似乎存在著較大的貓膩和水分�����。但是通篇招股書中����,盛視科技卻并沒有對此做出合理且有效的解釋,值得投資者提高警惕����!

關(guān)聯(lián)交易存貓膩,連帶責任風險高

從經(jīng)濟學的理解上說����,關(guān)聯(lián)交易就是企業(yè)關(guān)聯(lián)方之間的交易,關(guān)聯(lián)交易是公司運作中經(jīng)常出現(xiàn)的而又易于發(fā)生不公平結(jié)果的交易���。由于關(guān)聯(lián)交易方可以運用行政力量撮合交易的進行�,從而有可能使交易的價格、方式等在非競爭的條件下出現(xiàn)不公正情況�����,形成對股東或部分股東權(quán)益的侵犯����,也易導致債權(quán)人利益受到損害。

仔細研究盛視科技的關(guān)聯(lián)交易��,發(fā)現(xiàn)其有高達10條偶發(fā)性關(guān)聯(lián)交易����,這10條關(guān)聯(lián)交易都是由建設(shè)銀行、寧波銀行等商業(yè)銀行為公司提供高額擔保���。值得注意的是�,其中有4條擔保仍未履行完畢��,也就是說盛視科技的實際控制人翟磊及其配偶仍舊對這2.6個億的擔保承擔著無限連帶責任�����。這一關(guān)聯(lián)交易無形中增加了投資者的資金風險,再加上上文所述的盛視科技的現(xiàn)金流并不健康和理想���,倘若出現(xiàn)資金斷裂情況�,則投資者的血汗錢將有可能血本無歸�����。

其實早在今年年初����,ST新光實控人的就因為非經(jīng)營性占用上市公司資金的關(guān)聯(lián)交易事項�、上市公司違規(guī)擔保事項、共同借款事項�����,不履行信息披露義務���,情節(jié)嚴重�,由安徽監(jiān)管局決定對其實控人虞云新�、周曉光采取10年證券市場禁入措施。如此教訓��,如若投資者不擦亮雙眼,則有可能再步其后塵�。

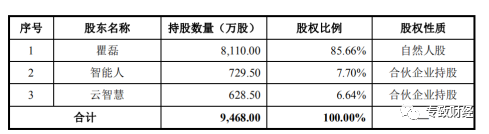

股本結(jié)構(gòu)不合理,公司治理存盲區(qū)

股權(quán)結(jié)構(gòu)是一個公司的靈魂和基礎(chǔ)�����,股權(quán)結(jié)構(gòu)設(shè)置不好�,就談不上有良好的公司治理結(jié)構(gòu)。并且�,不良的股權(quán)結(jié)構(gòu)容易導致公司及股東發(fā)生重大法律糾紛,從而導致投資者的權(quán)益受損����。

真格基金創(chuàng)始人徐小平就曾表示:如果一開始模式不對,或者股權(quán)結(jié)構(gòu)不合理���,這個公司一定做不成�。在徐小平看來����,企業(yè)的基礎(chǔ),一個是團隊����,一個是股權(quán)結(jié)構(gòu)��。股權(quán)結(jié)構(gòu)��,這個東西必須基礎(chǔ)是對的��,基礎(chǔ)如果沒有打好����,那么企業(yè)的發(fā)展過程絕對會出現(xiàn)沖突���。

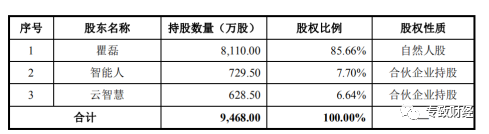

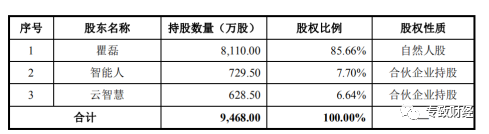

而盛視科技的股權(quán)結(jié)構(gòu)盲點就在于:持股比例不均衡。創(chuàng)始人占有超過85%的股權(quán)���,其他三個人每人只占有7.7%和6.64%的股權(quán)或期權(quán)����。這種項目就要警惕�,為什么要做這樣的股權(quán)結(jié)構(gòu)安排,其余兩個機構(gòu)股東對公司并不重要嗎��?還是實控人不愿意把股權(quán)分享給合伙人���?如果是后者���,另外幾位合伙人未來可能會因為得不到合理回報而離開�。